核心提示:三大運營商正迎來新的春天,幾組最新數據印證了這一事實:首先是行研機構IDC昨日最新報告數據,2022年上半年,中國電信

三大運營商正迎來新的春天,幾組最新數據印證了這一事實:

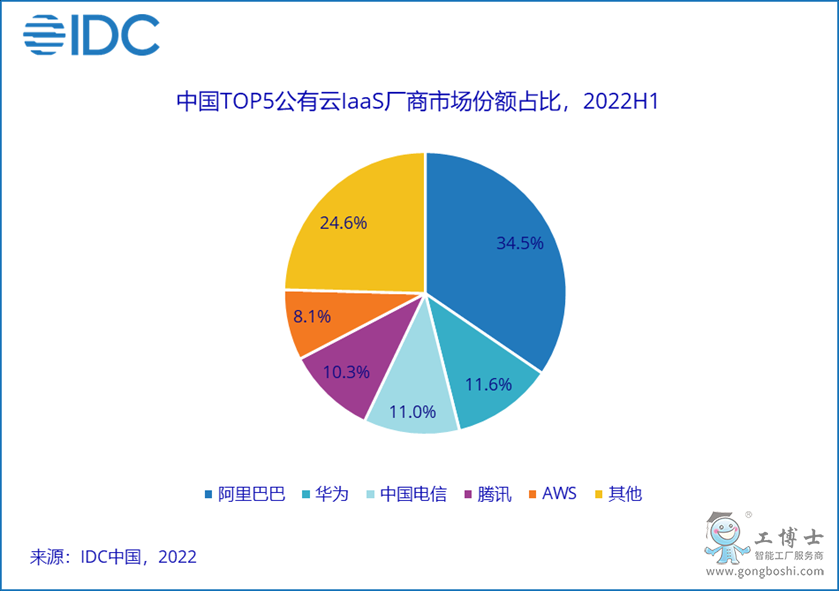

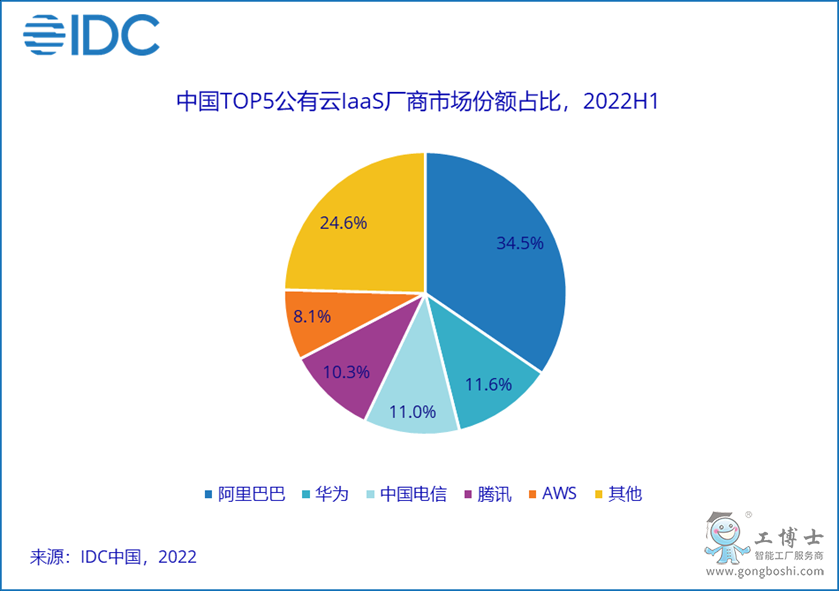

首先是行研機構IDC昨日最新報告數據,2022年上半年,中國電信一舉憑借11%的中國公有云IaaS市場份額,超過騰訊成為份額第三,直逼第二位華為的11.6%。

然后是運營商最新發布的財報,中國移動DICT(數據信息通信技術)業務前三季收入達到人民幣685億元,同比增長40%;中國電信這邊,公司產業數字化收入達到856.32億元,同比增長16.5%,天翼云收入繼續保持翻番。中國聯通成績單還未發布,但預測增幅相近。

運營商在傳統業務面臨瓶頸,但新的賺錢渠道正在發展壯大。

近年來隨國際形勢變化,“自主可信,安全可控”更加重要,作為國家隊的運營商已將To B業務打造成“第二增長曲線”。以中國移動為例,2021全年,其包括DICT、移動云、數字內容、智慧家庭在內的數字化轉型收入就達1594億元,對主營業務收入增量貢獻達到六成,成推動公司收入增長的第一驅動力。

而更悄然卻深刻的變化是,運營商還在成為數字化產業鏈的“鏈長”。

從華為、中興、曙光到海康、大華等ICT企業,從阿里、騰訊、百度到商湯、曠視等前沿科技公司,還有物聯網終端商、系統集成商,都在向三大運營商靠攏,形成運營商掌握主要話語權的新格局。

向外延伸,運營商的資本運作也逐步形成生態,成為其產業數字化大計的助力。

那么三大運營商的“第二增長曲線”是如何從悶聲摸索變為高歌猛進的?它們為此做了哪些關鍵投資和布局?運營商與阿里云、騰訊云等科技大廠的關系發生了什么變化,又如何影響產業發展的走勢?本文對此進行了深入探討。

01.砸錢新基建,做算力一張網的“網管”

當你走進城市街邊的一家中國移動、電信、或聯通的營業廳,你會發現,偌大的廳里幾乎少有人來賣手機、辦電話卡、充話費,冷落的景象很容易讓人聯想,運營商的時代是不是要過去了?

答案是否定的。

運營商正在你看不見的地方使力氣。發力To B業務,其首先的站位是新基建推進者。

一位來自政企行業的從業者告訴智東西,當下全球經濟下行,國內多地財政也受大環境影響面臨緊縮,三大運營商成為新基建的一大主力軍,為地方財政形成了一個紓解壓力的緩沖地帶。運營商投建云網基礎設施,又在地方數字化項目中積極競標,能利用市場資金緩解地方財政壓力,同時推動政企數字化轉型進程。

今年2月,國家發改委等多部門印發通知,全面啟動“東數西算”工程,建設10大國家數據中心集群。這一項目意在用西部算力支持東部數字經濟,同時拉動西部發展,截至今年4月已帶動1900億元新項目。

東數西算政策一出,三大運營商指哪打哪,擔起了投資和建設的主力軍角色。

雖然阿里云、華為云、騰訊云、百度智能云等云計算大廠在此也有布局,在多個樞紐建立了大型數據中心,但協調全局需要更合適的人選。東數西算一方面要求在技術架構上實現云網融合,也就是說不僅要建算力節點,還強調算力在網絡管道中流動;另一方面,東數西算在技術供應上,也設下自主可控門檻。

可以看一組官方數據:中國移動2022年上半年算力網絡資本開支為200億元,全年預計為480億元,占全年資本開支總額的26%。中國電信也計劃云資源投資140億元,新增云服務器16萬臺,算力總規模從2021年的2.1 EFLOPS擴容至2022年的3.8 EFLOPS,算力提升超80%。中國聯通這邊,2022年全年算力網絡計劃投資145億元,同比提升65%,云投資預計提升88%。

實際上,在過去十幾年里,雖然三大運營商錯過了消費互聯網應用市場的紅利,但已建成了覆蓋全國的云資源池和邊緣節點。

基本完善的云基礎設施,為其在云網融合工程中打好基礎。以中國電信為例,早在2020年就完成了“2+4+31+X”(兩大園區+四大核心區域+31省核心+X邊緣節點)全國資源布局,目前在全國擁有300多個云資源池,云計算中心超過700個。

這些云資源與網絡連接起來,正在為三大運營商的To B業務提供覆蓋全國的云網服務底座,助產業數字化的汽車駛入“快車道”。

據智東西統計,2022年第二季度國內237個超千萬元的智慧城市項目,三大運營商中標了超100個,此前拿下眾多大單的BATH四家直接中標的項目僅12個。(《超200個最新政企大單中,阿里華為騰訊們集體“隱身”》)

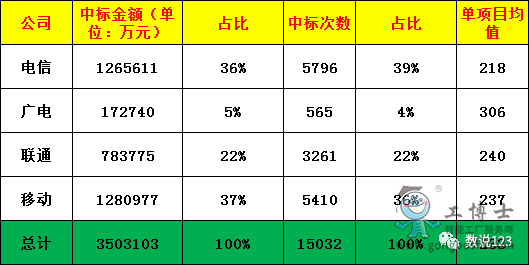

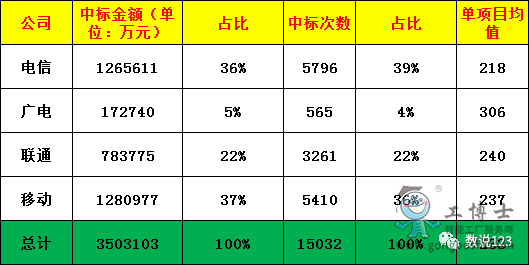

根據政府采購網,數說123平臺數據統計了三大運營商2022年上半年公布政企市場成績單:中國移動中標金額為128億元,中標項目數量達5410個;中國電信中標金額為126億元,中標數量5796個;中國聯通中標金額為78億元,中標數量3261個。

一面,三大運營商響應國家號召,搭建“算網底座”;另一面,三大運營商以此為基礎,在政企市場混得風生水起,并通過更強的兜底能力讓政企客戶“買得安心”。

02.加碼云服務,運營商要搶BAT的地盤?

在大力投資新基建的基礎上,三大運營商正打出一張“國家云”的新牌,加大云計算軟件能力的投入。

2022年7月,在國資委召開的中央企業深化專業化整合工作推進會上,中國電信宣布引入多家中央企業戰略投資者,打造“國家云”公司。而早在2021年8月,一個名為《關于加快推進國企上云工作完善國資云體系建設的實施方案》的紅頭文件截圖刷屏以來,關于國家云的討論一直不斷。而隨著7月中國首個國資監管云服務上線,運營商在云服務行業的市場地位再次被拔高。

國家云概念誕生于日益緊張的國際關系環境,涉及政府、國家命脈的數據需要放在云上處理,云服務需要更強調自主可控。

因此,作為國家隊,三大運營商也前赴后繼地砸錢搞云平臺。

實際上,自2019年起,三大運營商已經開始加大力度布局云計算,通過云改的方式促進產品結構升級。

比如中國移動自2019年起啟動了“云改”,在2020年全球合作伙伴大會上發布了“大云”操作系統,支持多種國產化CPU架構,兼容主流服務器及軟件廠商,覆蓋了計算、存儲等主要IaaS服務。中國移動還從自身優勢出發,推出5G云梯,為客戶提供無線接入云的服務。

中國電信旗下的天翼云在2012年就發布了云計算品牌,業內人士稱其很長時間里應是以華為云服務架構為主,而后才逐漸走向自研。在2021年天翼智能生態博覽會期間,天翼云發布4.0分布式云,宣布實現了從單點技術到IaaS、PaaS和SaaS全棧技術開放,除了云操作系統、云存儲、CDN等IaaS層服務,天翼云還推出了分布式數據庫等PaaS,并推出天翼云甄選商城支持SaaS應用發展。

中國聯通也在2021年12月升級其聯通云,更新至云操作系統3.0版本,支持云原生+虛擬化雙技術棧,全面適配主流國產軟硬件,連續發布了“茅臺云”“遼寧省級政務云”等案例。

三大運營商的云計算做的如何呢?

正如前文提到的,運營商在公有云服務市場已經占據不小市場份額。另一方面,運營商落地產品及服務目前仍相對低端。

IDC《中國公有云服務市場(2021下半年)跟蹤》報告顯示,中國電信旗下天翼云在中國公有云IaaS市場和IaaS+PaaS市場均位列第四,IaaS市場份額占比10.3%;中國移動旗下移動云的公有云市場份額位列第七,IaaS+PaaS的市場份額同比增速達137.8%。

但運營商的云計算服務目前與互聯網云大廠的側重方向有所區別。運營商此前的公有云服務主要以短信、電話等云通信服務為主,并非用于支撐電商、短視頻、社交媒體等高并發、高性能的計算需求,更不是涉及AI、大數據的高端公有云業務。

為此,三大運營商打響了技術創新進擊戰。

三大運營商的高管們都在為運營商的科技創新事業奔走吶喊。

2022年5月,中國移動董事長楊杰在2022中國國際大數據產業博覽會上說:經濟社會數字化轉型正在積累從量變到質變的勢能,中國移動提出“創建世界一流信息服務科技創新公司”的新定位!

中國聯通董事長劉烈宏也在7月三大運營商投資者大會上倡導,正如“直尺”量不出“三維空間”,不能再用老眼光看電信行業!電信行業正在數字經濟新賽道上全面升維,估值模型也需要與時俱進地進行重塑。

而表現在實際投入上,財報顯示,中國移動第三季度研發費用支出為47億元,單季度同比多支出了12億元,提升了34%。如果把這12億元還原到利潤中去,第三季度凈利潤的增長率就從0.7%增至了5.5%。

那么是不是代表,運營商要“硬剛”互聯網云大廠們了?

多位云計算產業人士告訴智東西,運營商云雖然來勢洶洶,但大概率不會對所有工作大包大攬。

盡管現在運營商在將云平臺覆蓋更多高端的云服務,但它們也明白,推倒一切重來的做法并不經濟實用。同時,運營商在全國遍布的子公司相對碎片化,而云服務則需要“互聯網思維”,運營商要提供全國統一的云服務,失敗風險不小。

因此,運營商與云計算大廠的合作仍是產業格局的主流,把不適合自己做的云服務交給云大廠來做,自身主要做好驗收工作。

互聯網云計算大廠對運營商的處境也是“春江水暖鴨先知”。

今年初以來,包括阿里云、騰訊云等云計算大廠都不約而同地后退一步,更強調“被集成”策略。簡單說,互聯網云計算大廠越來越不追求在億元級項目中爭取到總包商的角色,而是致力于為運營商、集成商提供核心自研的云操作系統、容器、數據庫、大數據、AI等核心服務。

運營商成為云計算大廠更加重要的合作伙伴,阿里云、騰訊云等今年都強調專門部門對接運營商需求。從目前的大局勢來看,阿里云和中國移動、中國聯通建立了緊密合作,華為云、騰訊云則與中國電信、中國聯通聯系更緊密。不過,由于各地運營商相對獨立,因此這種合作親疏關系并不是絕對的,相反有很多例外出現。

總得來說,雖然看起來運營商在云、AI技術上你爭我搶,與云計算大廠們“掰腕子”,但當下及很長一段時間的主流仍是合作。

03.投資產業鏈,做數字化轉型“鏈長”

而縱觀當下數字化產業,更加意味深長的變化是——三大運營商的而角色定位,不僅是新基建建設者、國家云領頭者,也同時在成為ICT產業鏈的“鏈長”。

所有的ICT產業鏈玩家都希望自己的產品落地到行業數字化轉型中去,實現變現。軍團模式成為促進產業落地的新做法。這一做法在國內ICT全起源于華為,拉通業務和研發部門,建立精銳團隊破解行業難題。

今年以來,中國移動、中國聯通都效仿華為的做法,創立了“軍團”組織來突破行業。

一場以軍團為前鋒隊伍的規模戰正在打響,幾家運營商都行動了。

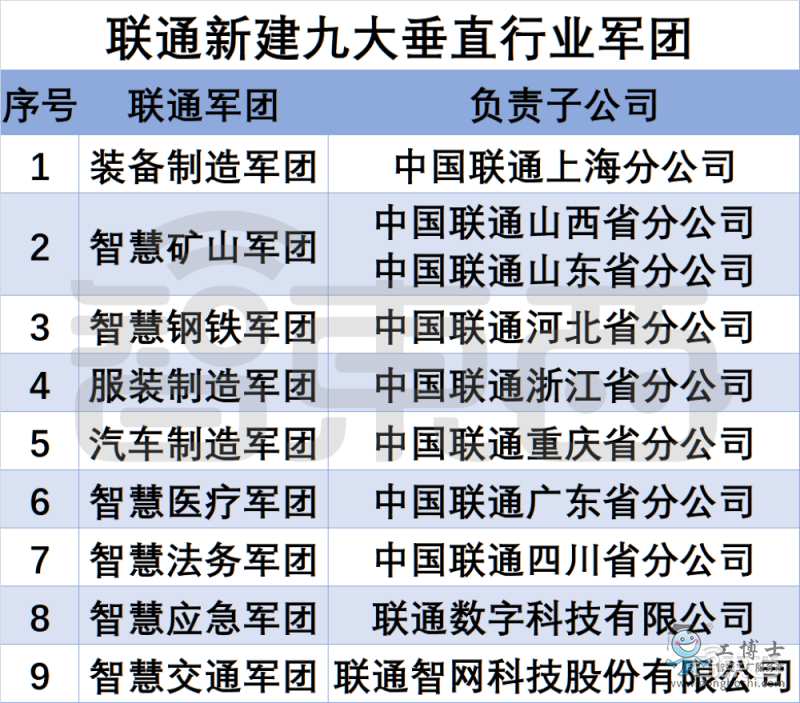

2022年4月,中國移動發布“鏈軍特(行業鏈、軍團、特戰隊)”戰略,組建軍團和特戰隊,覆蓋智慧醫院、智慧礦山、智慧黨建、智慧金融等九大行業,由多個地方研究院子公司負責牽頭;2022年6月,中國聯通宣布成立九大軍團,裝備制造軍團、智慧礦山軍團、智慧鋼鐵軍團等九大行業軍團分別由中國聯通上海、山西、山東等不同地區的分公司負責組建。

這是一場生態戰,為了讓更多產業鏈玩家團結起來,三大運營商建軍團、召開生態大會、推新創新合作平臺。

但這并非全部,作為運營商進擊To B業務的外延,它們下場投資的多個產業鏈伙伴也正在發揮更積極作用。

中移資本總經理范冰此前曾公開表示,未來將把To B的領域作為中移投資增長的主航道,關注政務、交通、制造等垂直行業,尋找對政企業務、市場發展的關鍵企業,助力行業能力補強、市場拓展、收入份額提升。

中國移動的資本運作已然逐步形成生態,助力其在政企項目中的競標和交付。

今年9月,中國移動聯合智能安防第二大龍頭大華股份拿下了3億元長沙“雪亮工程”項目,而大華股份正是其在2021年3月份以56億元入股的公司,補齊了其在智能攝像機等終端側的能力。

今年6月,中國移動豪擲41.43億元現金認購啟明星辰非公開發行股票約2.84億股,補齊了網絡安全能力,雙方約定面向政企市場,相互進入對方合作短名單,市場化原則下優先合作。

就在前日,知名AI企業科大訊飛拿下超3億元智慧城市大項目,科大訊飛背后的第一大股東也是中國移動。其很多智慧城市項目應該是和中國移動共同推動,訊飛自身承擔了智能語音及AI大腦及上層解決方案及集成部分,中國移動在云網基礎設施、屬地化渠道與服務方面為其提供支持。

除此之外,優刻得、紫光云等云服務商,亞信科技、華宇軟件等軟件集成商都得到了中國移動的投資,都為中國移動政企業務的發展提供更積極的支持。

除了中國移動,中國電信、中國聯通都在通過投資方式,擴大在To B賽道產業鏈的掌控力。比如中國電信業投資了辰安科技、雄安云網、天翼智聯、六分科技、數字廣東等產業鏈玩家。

中國電信于去年8月回到A股上市,11月公司宣布斥暫時閑置的IPO資金285億元進行現金管理。充足的周轉資金供給或許讓運營商在投資To B產業鏈時更加得心應手。

不過,后兩者在混改力度及資本運作力上,相對不如中國移動激進。

但可以推測的是,通過資本運作形成各自的產業鏈發展生態,將成為三大運營商To B業務發展的重要新手段。

04. 結語:掘金To B產業運營商更要做好“鏈長”

當下,隨著國內外形勢變化,作為“國家隊”的運營商在云網數字化進程中充當更加重要的角色,這也使其拿下了數百億元的To B市場紅利。但比紅利更加重要的是,運營商需要充當好協調各方、優化資源調配的“鏈長”角色。

欲戴皇冠,必承其重。一方面,運營商需要積極配合國家資源優化配置政策,加大新基建投資;另一方面,算網智技術真正多地產業應用,與市場的真實需求對接,減少資源浪費,也是運營商在充當“鏈長”角色過程中需更加注意的議題。

首先是行研機構IDC昨日最新報告數據,2022年上半年,中國電信一舉憑借11%的中國公有云IaaS市場份額,超過騰訊成為份額第三,直逼第二位華為的11.6%。

然后是運營商最新發布的財報,中國移動DICT(數據信息通信技術)業務前三季收入達到人民幣685億元,同比增長40%;中國電信這邊,公司產業數字化收入達到856.32億元,同比增長16.5%,天翼云收入繼續保持翻番。中國聯通成績單還未發布,但預測增幅相近。

運營商在傳統業務面臨瓶頸,但新的賺錢渠道正在發展壯大。

近年來隨國際形勢變化,“自主可信,安全可控”更加重要,作為國家隊的運營商已將To B業務打造成“第二增長曲線”。以中國移動為例,2021全年,其包括DICT、移動云、數字內容、智慧家庭在內的數字化轉型收入就達1594億元,對主營業務收入增量貢獻達到六成,成推動公司收入增長的第一驅動力。

而更悄然卻深刻的變化是,運營商還在成為數字化產業鏈的“鏈長”。

從華為、中興、曙光到海康、大華等ICT企業,從阿里、騰訊、百度到商湯、曠視等前沿科技公司,還有物聯網終端商、系統集成商,都在向三大運營商靠攏,形成運營商掌握主要話語權的新格局。

向外延伸,運營商的資本運作也逐步形成生態,成為其產業數字化大計的助力。

▲中國移動的To B投資生態情況

那么三大運營商的“第二增長曲線”是如何從悶聲摸索變為高歌猛進的?它們為此做了哪些關鍵投資和布局?運營商與阿里云、騰訊云等科技大廠的關系發生了什么變化,又如何影響產業發展的走勢?本文對此進行了深入探討。

01.砸錢新基建,做算力一張網的“網管”

當你走進城市街邊的一家中國移動、電信、或聯通的營業廳,你會發現,偌大的廳里幾乎少有人來賣手機、辦電話卡、充話費,冷落的景象很容易讓人聯想,運營商的時代是不是要過去了?

答案是否定的。

運營商正在你看不見的地方使力氣。發力To B業務,其首先的站位是新基建推進者。

一位來自政企行業的從業者告訴智東西,當下全球經濟下行,國內多地財政也受大環境影響面臨緊縮,三大運營商成為新基建的一大主力軍,為地方財政形成了一個紓解壓力的緩沖地帶。運營商投建云網基礎設施,又在地方數字化項目中積極競標,能利用市場資金緩解地方財政壓力,同時推動政企數字化轉型進程。

今年2月,國家發改委等多部門印發通知,全面啟動“東數西算”工程,建設10大國家數據中心集群。這一項目意在用西部算力支持東部數字經濟,同時拉動西部發展,截至今年4月已帶動1900億元新項目。

東數西算政策一出,三大運營商指哪打哪,擔起了投資和建設的主力軍角色。

雖然阿里云、華為云、騰訊云、百度智能云等云計算大廠在此也有布局,在多個樞紐建立了大型數據中心,但協調全局需要更合適的人選。東數西算一方面要求在技術架構上實現云網融合,也就是說不僅要建算力節點,還強調算力在網絡管道中流動;另一方面,東數西算在技術供應上,也設下自主可控門檻。

可以看一組官方數據:中國移動2022年上半年算力網絡資本開支為200億元,全年預計為480億元,占全年資本開支總額的26%。中國電信也計劃云資源投資140億元,新增云服務器16萬臺,算力總規模從2021年的2.1 EFLOPS擴容至2022年的3.8 EFLOPS,算力提升超80%。中國聯通這邊,2022年全年算力網絡計劃投資145億元,同比提升65%,云投資預計提升88%。

實際上,在過去十幾年里,雖然三大運營商錯過了消費互聯網應用市場的紅利,但已建成了覆蓋全國的云資源池和邊緣節點。

▲三大運營商在“東數西算”十大集群的數據中心布局情況

基本完善的云基礎設施,為其在云網融合工程中打好基礎。以中國電信為例,早在2020年就完成了“2+4+31+X”(兩大園區+四大核心區域+31省核心+X邊緣節點)全國資源布局,目前在全國擁有300多個云資源池,云計算中心超過700個。

這些云資源與網絡連接起來,正在為三大運營商的To B業務提供覆蓋全國的云網服務底座,助產業數字化的汽車駛入“快車道”。

據智東西統計,2022年第二季度國內237個超千萬元的智慧城市項目,三大運營商中標了超100個,此前拿下眾多大單的BATH四家直接中標的項目僅12個。(《超200個最新政企大單中,阿里華為騰訊們集體“隱身”》)

根據政府采購網,數說123平臺數據統計了三大運營商2022年上半年公布政企市場成績單:中國移動中標金額為128億元,中標項目數量達5410個;中國電信中標金額為126億元,中標數量5796個;中國聯通中標金額為78億元,中標數量3261個。

▲三大運營商2022上半年政企市場成績可參考數據

一面,三大運營商響應國家號召,搭建“算網底座”;另一面,三大運營商以此為基礎,在政企市場混得風生水起,并通過更強的兜底能力讓政企客戶“買得安心”。

02.加碼云服務,運營商要搶BAT的地盤?

在大力投資新基建的基礎上,三大運營商正打出一張“國家云”的新牌,加大云計算軟件能力的投入。

2022年7月,在國資委召開的中央企業深化專業化整合工作推進會上,中國電信宣布引入多家中央企業戰略投資者,打造“國家云”公司。而早在2021年8月,一個名為《關于加快推進國企上云工作完善國資云體系建設的實施方案》的紅頭文件截圖刷屏以來,關于國家云的討論一直不斷。而隨著7月中國首個國資監管云服務上線,運營商在云服務行業的市場地位再次被拔高。

國家云概念誕生于日益緊張的國際關系環境,涉及政府、國家命脈的數據需要放在云上處理,云服務需要更強調自主可控。

因此,作為國家隊,三大運營商也前赴后繼地砸錢搞云平臺。

實際上,自2019年起,三大運營商已經開始加大力度布局云計算,通過云改的方式促進產品結構升級。

比如中國移動自2019年起啟動了“云改”,在2020年全球合作伙伴大會上發布了“大云”操作系統,支持多種國產化CPU架構,兼容主流服務器及軟件廠商,覆蓋了計算、存儲等主要IaaS服務。中國移動還從自身優勢出發,推出5G云梯,為客戶提供無線接入云的服務。

▲中國移動“大云”的主要架構

中國電信旗下的天翼云在2012年就發布了云計算品牌,業內人士稱其很長時間里應是以華為云服務架構為主,而后才逐漸走向自研。在2021年天翼智能生態博覽會期間,天翼云發布4.0分布式云,宣布實現了從單點技術到IaaS、PaaS和SaaS全棧技術開放,除了云操作系統、云存儲、CDN等IaaS層服務,天翼云還推出了分布式數據庫等PaaS,并推出天翼云甄選商城支持SaaS應用發展。

中國聯通也在2021年12月升級其聯通云,更新至云操作系統3.0版本,支持云原生+虛擬化雙技術棧,全面適配主流國產軟硬件,連續發布了“茅臺云”“遼寧省級政務云”等案例。

三大運營商的云計算做的如何呢?

正如前文提到的,運營商在公有云服務市場已經占據不小市場份額。另一方面,運營商落地產品及服務目前仍相對低端。

IDC《中國公有云服務市場(2021下半年)跟蹤》報告顯示,中國電信旗下天翼云在中國公有云IaaS市場和IaaS+PaaS市場均位列第四,IaaS市場份額占比10.3%;中國移動旗下移動云的公有云市場份額位列第七,IaaS+PaaS的市場份額同比增速達137.8%。

但運營商的云計算服務目前與互聯網云大廠的側重方向有所區別。運營商此前的公有云服務主要以短信、電話等云通信服務為主,并非用于支撐電商、短視頻、社交媒體等高并發、高性能的計算需求,更不是涉及AI、大數據的高端公有云業務。

為此,三大運營商打響了技術創新進擊戰。

三大運營商的高管們都在為運營商的科技創新事業奔走吶喊。

2022年5月,中國移動董事長楊杰在2022中國國際大數據產業博覽會上說:經濟社會數字化轉型正在積累從量變到質變的勢能,中國移動提出“創建世界一流信息服務科技創新公司”的新定位!

中國聯通董事長劉烈宏也在7月三大運營商投資者大會上倡導,正如“直尺”量不出“三維空間”,不能再用老眼光看電信行業!電信行業正在數字經濟新賽道上全面升維,估值模型也需要與時俱進地進行重塑。

▲中國聯通董事長劉烈宏

而表現在實際投入上,財報顯示,中國移動第三季度研發費用支出為47億元,單季度同比多支出了12億元,提升了34%。如果把這12億元還原到利潤中去,第三季度凈利潤的增長率就從0.7%增至了5.5%。

那么是不是代表,運營商要“硬剛”互聯網云大廠們了?

多位云計算產業人士告訴智東西,運營商云雖然來勢洶洶,但大概率不會對所有工作大包大攬。

盡管現在運營商在將云平臺覆蓋更多高端的云服務,但它們也明白,推倒一切重來的做法并不經濟實用。同時,運營商在全國遍布的子公司相對碎片化,而云服務則需要“互聯網思維”,運營商要提供全國統一的云服務,失敗風險不小。

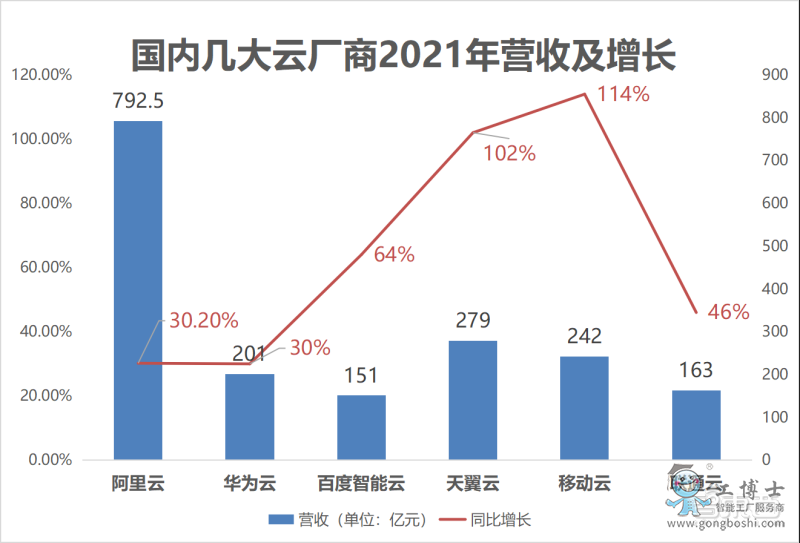

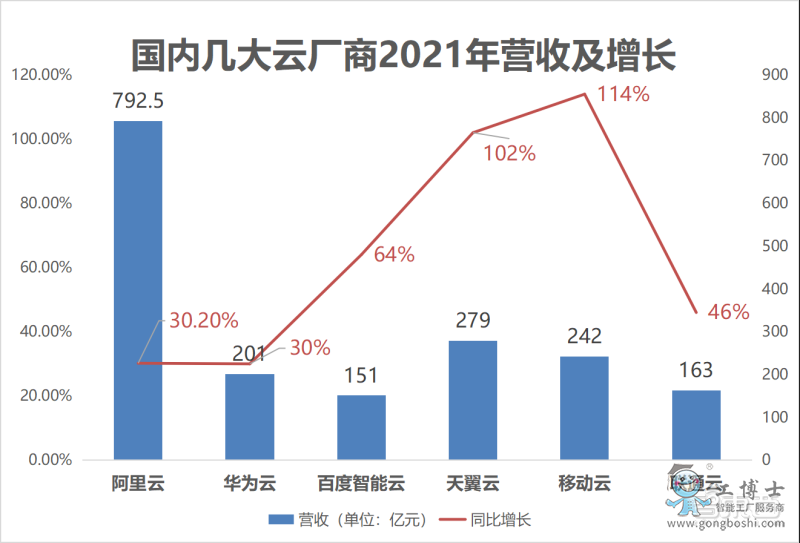

因此,運營商與云計算大廠的合作仍是產業格局的主流,把不適合自己做的云服務交給云大廠來做,自身主要做好驗收工作。

▲國內幾大云廠商2021年營收及增長情況(僅統計發布業績的公司)

互聯網云計算大廠對運營商的處境也是“春江水暖鴨先知”。

今年初以來,包括阿里云、騰訊云等云計算大廠都不約而同地后退一步,更強調“被集成”策略。簡單說,互聯網云計算大廠越來越不追求在億元級項目中爭取到總包商的角色,而是致力于為運營商、集成商提供核心自研的云操作系統、容器、數據庫、大數據、AI等核心服務。

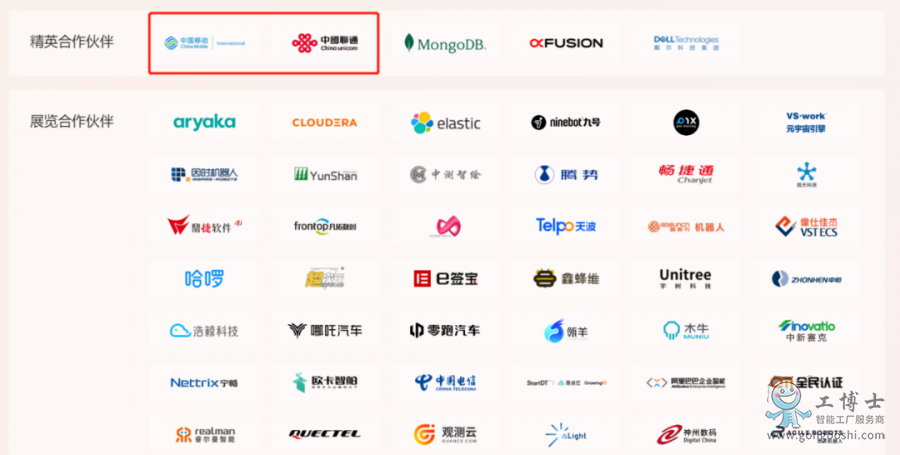

運營商成為云計算大廠更加重要的合作伙伴,阿里云、騰訊云等今年都強調專門部門對接運營商需求。從目前的大局勢來看,阿里云和中國移動、中國聯通建立了緊密合作,華為云、騰訊云則與中國電信、中國聯通聯系更緊密。不過,由于各地運營商相對獨立,因此這種合作親疏關系并不是絕對的,相反有很多例外出現。

▲中國移動、中國聯通在2022阿里云棲大會的合作伙伴頁面處于醒目位置

總得來說,雖然看起來運營商在云、AI技術上你爭我搶,與云計算大廠們“掰腕子”,但當下及很長一段時間的主流仍是合作。

03.投資產業鏈,做數字化轉型“鏈長”

而縱觀當下數字化產業,更加意味深長的變化是——三大運營商的而角色定位,不僅是新基建建設者、國家云領頭者,也同時在成為ICT產業鏈的“鏈長”。

所有的ICT產業鏈玩家都希望自己的產品落地到行業數字化轉型中去,實現變現。軍團模式成為促進產業落地的新做法。這一做法在國內ICT全起源于華為,拉通業務和研發部門,建立精銳團隊破解行業難題。

今年以來,中國移動、中國聯通都效仿華為的做法,創立了“軍團”組織來突破行業。

一場以軍團為前鋒隊伍的規模戰正在打響,幾家運營商都行動了。

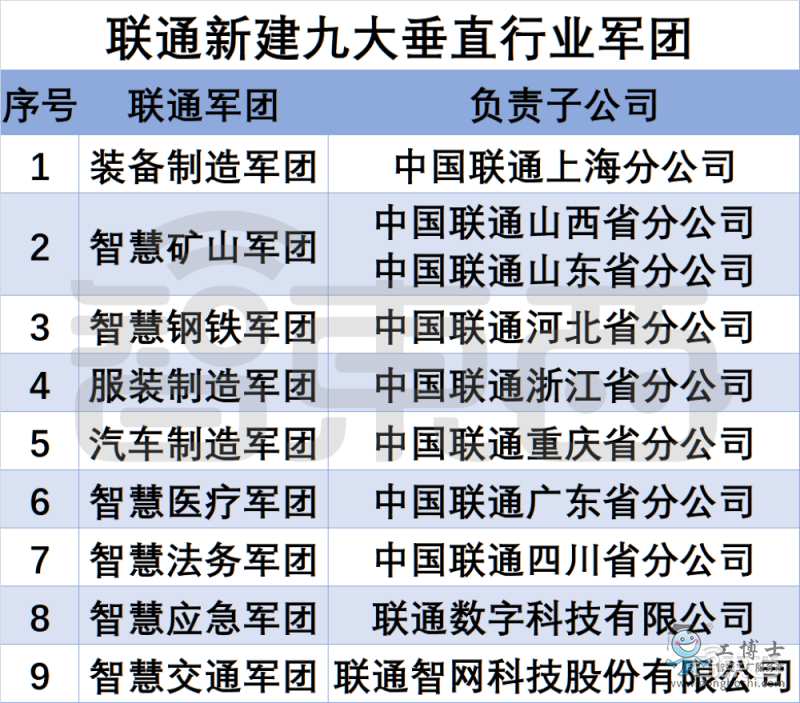

2022年4月,中國移動發布“鏈軍特(行業鏈、軍團、特戰隊)”戰略,組建軍團和特戰隊,覆蓋智慧醫院、智慧礦山、智慧黨建、智慧金融等九大行業,由多個地方研究院子公司負責牽頭;2022年6月,中國聯通宣布成立九大軍團,裝備制造軍團、智慧礦山軍團、智慧鋼鐵軍團等九大行業軍團分別由中國聯通上海、山西、山東等不同地區的分公司負責組建。

▲中國聯通九大軍團及負責子公司

這是一場生態戰,為了讓更多產業鏈玩家團結起來,三大運營商建軍團、召開生態大會、推新創新合作平臺。

但這并非全部,作為運營商進擊To B業務的外延,它們下場投資的多個產業鏈伙伴也正在發揮更積極作用。

中移資本總經理范冰此前曾公開表示,未來將把To B的領域作為中移投資增長的主航道,關注政務、交通、制造等垂直行業,尋找對政企業務、市場發展的關鍵企業,助力行業能力補強、市場拓展、收入份額提升。

中國移動的資本運作已然逐步形成生態,助力其在政企項目中的競標和交付。

今年9月,中國移動聯合智能安防第二大龍頭大華股份拿下了3億元長沙“雪亮工程”項目,而大華股份正是其在2021年3月份以56億元入股的公司,補齊了其在智能攝像機等終端側的能力。

今年6月,中國移動豪擲41.43億元現金認購啟明星辰非公開發行股票約2.84億股,補齊了網絡安全能力,雙方約定面向政企市場,相互進入對方合作短名單,市場化原則下優先合作。

就在前日,知名AI企業科大訊飛拿下超3億元智慧城市大項目,科大訊飛背后的第一大股東也是中國移動。其很多智慧城市項目應該是和中國移動共同推動,訊飛自身承擔了智能語音及AI大腦及上層解決方案及集成部分,中國移動在云網基礎設施、屬地化渠道與服務方面為其提供支持。

除此之外,優刻得、紫光云等云服務商,亞信科技、華宇軟件等軟件集成商都得到了中國移動的投資,都為中國移動政企業務的發展提供更積極的支持。

除了中國移動,中國電信、中國聯通都在通過投資方式,擴大在To B賽道產業鏈的掌控力。比如中國電信業投資了辰安科技、雄安云網、天翼智聯、六分科技、數字廣東等產業鏈玩家。

中國電信于去年8月回到A股上市,11月公司宣布斥暫時閑置的IPO資金285億元進行現金管理。充足的周轉資金供給或許讓運營商在投資To B產業鏈時更加得心應手。

不過,后兩者在混改力度及資本運作力上,相對不如中國移動激進。

但可以推測的是,通過資本運作形成各自的產業鏈發展生態,將成為三大運營商To B業務發展的重要新手段。

04. 結語:掘金To B產業運營商更要做好“鏈長”

當下,隨著國內外形勢變化,作為“國家隊”的運營商在云網數字化進程中充當更加重要的角色,這也使其拿下了數百億元的To B市場紅利。但比紅利更加重要的是,運營商需要充當好協調各方、優化資源調配的“鏈長”角色。

欲戴皇冠,必承其重。一方面,運營商需要積極配合國家資源優化配置政策,加大新基建投資;另一方面,算網智技術真正多地產業應用,與市場的真實需求對接,減少資源浪費,也是運營商在充當“鏈長”角色過程中需更加注意的議題。

在線客服

在線客服

企業微信

企業微信